税费分摊有争议,法院会怎么判?

在交易双方仅概括约定交易费用分摊而没有明确交易费用具体构成的情况下,对于讼争的税收负担是否属于交易费用以及如何分配,存在不同的做法。一审法院遵循严格的标准,认为应由法律规定的纳税主体承担,二审法院则遵循宽松的标准,承认概括约定的效力。在不损害国家税收征管利益和税收公平,双方对过户过程中产生的税款属于交易费用已经构成事实上的确认时,认可概括约定的效力,有利于尊重意思自治。

案例详情:

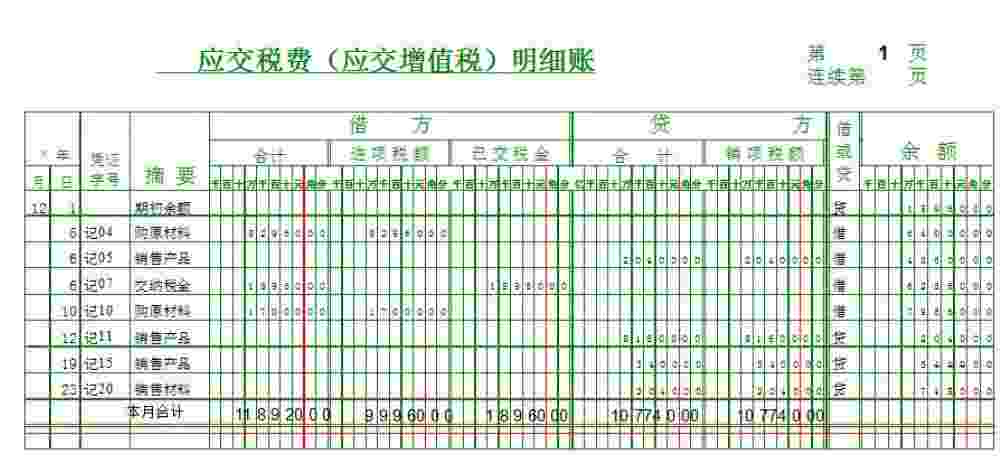

乙公司决定将其经营的机动车检测站有偿出让给甲公司,双方签订合同,约定检测站的产权过户费用由双方平均分担。甲公司在办理过户过程中缴纳税款和费用29.97万元,通过银行转账垫付12.23万元给乙公司缴纳税款。在2019年4月24日,乙公司向H县税务机关缴纳税款(增值税49.43万元,附加税4.94万元)。在2019年9月27日,乙公司向甲公司开具收条,称“在今天已收到甲公司过户费用的一半42.14万元,甲公司于2019年4月26日支付29.92万元,剩余费用12.23万元。明确各方应承担具体金额后,多退少补”。在税费结算过程中,乙公司认为过户中缴纳的增值税和附加税应计入过户费,并按合同约定平均分摊,引起纠纷。甲公司起诉,要求乙公司支付其为乙公司垫付的税费共计27万余元。一审法院认为,在合同合法有效的前提下,根据税收征管法及其实施细则,甲公司和乙公司分别有义务缴纳不同种类的税款。虽然双方约定“产权过户费用由双方平摊”,但不清楚相关费用是否包含交易过程中双方应缴纳的税费。交易双方在交易过程中产生的税款应按国家法律法规缴纳,乙公司被判退还甲公司已垫付的税款12.23万元。乙公司提起上诉,指出合同约定的过户费包括过户过程中需要缴纳的各种税费,双方约定分担税费不违反法律规定。二审法院认为,合同双方在不违反前述法律、行政法规的前提下,并没有侵害我国税收征管的国家利益。诉讼前,双方均悉数把应纳税款上缴税务机关,且不存在擅自作出违反税收法律、行政法规的决定,故支持乙公司的上诉理由。再审维持二审判决。

解读:

在交易双方仅概括约定交易费用分摊而没有明确交易费用具体构成的情况下,对于讼争的税收负担是否属于交易费用以及如何分配,存在不同的做法。一审法院遵循严格的标准,认为应由法律规定的纳税主体承担,二审法院则遵循宽松的标准,承认概括约定的效力。在不损害国家税收征管利益和税收公平,双方对过户过程中产生的税款属于交易费用已经构成事实上的确认时,认可概括约定的效力,有利于尊重意思自治。

即刻拥有一对一税务老师

请填写真实信息,我们将有专属税务老师在15分钟内联系您

工作日 9:00-18:00

版权申明

赞一个66

上一篇内容

下一篇内容

相关推荐