不一般的骗税案

一、认清当前出口骗税案件的严重性。甲公司和R公司表面上是正常的经营企业,但也有一些真实的业务,税收支出被纳入骗税的成本预算,以迷惑税务机关。这种方式不同于传统的虚开骗税公司,具有相当的欺骗性和迷惑性。 二是重点厘清出口骗税架构的复杂性。站在不法分子的角度思考最终获取利益的渠道和对价,揭开事情的本相,不法分子单纯做出口骗税,虚假的高单价会导致高额的虚假利润,骗税所得会被巨额的企业所得税抵消,得不偿失。因此,必定会同时通过虚列成本费用来减少企业所得税的缴纳,这一点在对此案的分析核查中得到了多处印证。 三是加强职能部门内外配合的协同性。对出口货物的物理结构分析和性能鉴定是本案突破的关键。税务机关没有这方面的专业知识和资质,要善于利用第三方机构进行评估验证。对于初步判定为偷骗税的案件,可以提前与稽查部门联系,加强风险应对的指导。必要时可以通过公安机关查找人员信息,充分发挥综合治税的效果,提高风险应对能力。

案例:

甲公司成立于2017年10月,注册地址为A市某区,注册资金3000万元。

有很多疑惑。一是出口敏感商品。甲公司主要出口产品是以黄金金丝为主要原材料的光敏半导体产品,贵金属金额占70%-80%。二是出口到敏感地区。甲公司的货物全部出口到香港,这几年香港的出口骗税现象比较严重。三是出口单价异常高。甲公司的产品出口销售含税单价为95-200元,单价比同类产品高10倍以上。四是出口增长迅猛。甲公司的第一笔出口业务发生在2018年1月,2018年全年出口金额为18477.15万元,2019年1-7月出口金额为8610.3万元。

税务人员通过数据情报平台和增值税发票电子底账系统进行了穿透分析,进一步发现了甲公司的许多异常信息。

一是关联交易不正常。甲公司出口货物均从其关联公司R公司购买。R公司的产品主要销往甲公司和乙公司,其中甲公司占R公司总销售额的95.85%,乙公司主要出口农产品,处于非正常状态。

二是经营规模不正常。甲公司和R公司同时成立,注册地址相同,企业注册资金均为实际到位,与其年营收过亿元的经营规模不匹配。

三是生产工人异常。根据甲公司的报表,员工人数为18人。根据系统查询,甲公司每月扣缴个人所得税的员工人数为6-8人,与企业工资表中列出的员工人数不符。

四是上游购进异常。R公司的部分上游企业无进项抵扣,R公司从上游公司取得的增值税专用发票涉嫌无货虚开。

税务人员按照正常程序,围绕发票流、资金流、物流等,对甲公司、R公司进行了初步检查。首先整理出R公司的主要上游企业,并发函至其中购进金额排名靠前的企业,回复都是正常业务。二是调取了甲公司和R公司的银行账户流水明细,发现甲公司收到香港客户汇款后,立即转账至R公司账户进行货款支付,R公司的资金流出主要对象为上游客户,资金流向正常。三是核查物流信息。甲公司的出口货物是通过A市机场空运到香港的,查询该公司增值税进项发票中有A市P物流有限公司开具的100万元以上的增值税发票,物流费用通过对公账户支付。

从以上情况来看,“三流”流动基本正常,但税务人员凭借工作经验敏锐地意识到其中肯定有猫腻,决定进行实地核查。在现场检查中,税务人员发现甲公司和R公司位于辖区内政府招商的办公楼内,都处于停产状态,人员全部遣散,仅留下一名原行政人员,生产车间内放置了几台停产的机器设备,堆放了少量成品和原材料。税务人员当场拍照,取了两个产品样品。

针对“三流”分析难以找到有力证据的事实,税务人员调整思路,从出口货物的生产工艺流程入手,研究出口货物主要原材料成本金额的构成,试算投入、产出的物料比重,计算出口商品的实际单位成本构成,据此推断实施方法、链条环节和利益分配架构。

甲公司表示出口货物是高科技产品,公司有很多发明专利,所以单价自然比其他同类产品高。税务人员向Q公司发出《税务事项通知书》,要求企业提供产品的生产工艺流程、物料消耗情况以及专利证书原件。根据Q公司提供的资料,Q公司出口的产品工序简单,包装简陋,不符合高附加值产品的一般情况。同时,Q公司财务报表中的“无形资产”金额为零,且对出口货物具体用到哪些终端产品上等问题避而不谈。最后Q公司承认没有获得发明专利。

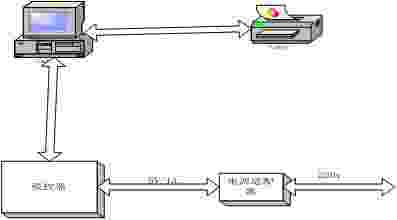

税务人员通过对比分析R公司采购发票的名称、数量、单价,发现黄金金丝购进金额占原材料的75.09%。如果不包括黄金金丝,单个产品的制造成本只有2元左右。甲公司所谓的高科技产品没有复杂的工艺,没有高科技,也不是稀缺产品。为什么能卖到市场价10倍以上?这显然不合理。R公司购买的大量黄金金丝的真实去向成为本案的焦点。税务人员大胆猜测,R公司基于黄金金丝的高度可变现性,通过地下市场处置购买的黄金金丝,迅速回笼资金,再通过组装生产黄金金丝含量极少的低成本道具芯片,虚高标价通过关联公司甲公司向实际控制的香港关联公司出口,最后利用地下钱庄循环汇入外汇完成了出口业务和退税,同时通过购买虚开发票抵消了产生的高额利润。

为了证实这一猜测,税务人员向该市黄金珠宝检测鉴定中心发送了一份样品,用于检测物质的成分。检测鉴定中心通过专业仪器测算出单个样品中的纯金重量约为75mg。运营期内,R公司购买含税总价的黄金金丝22512.48万元。按照近年来国内黄金市场350元/克的最高价格测算,R公司购买的金丝总重量约为643213.72克,应该能生产销售804.02万只光敏半导体产品,而R公司的实际销量仅为228.94万只,即使在生产过程中出现损耗,也远远低于测算的投入产出量。同时,税务人员还核实了R公司存在的虚列人员的工资成本、往来款项异常、生产设备购入渠道异常等问题,进一步验证了税务人员的猜想。

鉴于案情复杂,主管税务机关邀请稽查部门和公安驻税办召开联席会议,共同研究风险应对思路和方法,并于2019年11月30日正式办理移交稽查手续。

最后,稽查部门根据调查取证,核实了甲公司和R公司的违法事实,做出了相应的处罚决定,并移交公安机关追究刑事责任。

解读:

一、认清当前出口骗税案件的严重性。甲公司和R公司表面上是正常的经营企业,但也有一些真实的业务,税收支出被纳入骗税的成本预算,以迷惑税务机关。这种方式不同于传统的虚开骗税公司,具有相当的欺骗性和迷惑性。

二是重点厘清出口骗税架构的复杂性。站在不法分子的角度思考最终获取利益的渠道和对价,揭开事情的本相,不法分子单纯做出口骗税,虚假的高单价会导致高额的虚假利润,骗税所得会被巨额的企业所得税抵消,得不偿失。因此,必定会同时通过虚列成本费用来减少企业所得税的缴纳,这一点在对此案的分析核查中得到了多处印证。

三是加强职能部门内外配合的协同性。对出口货物的物理结构分析和性能鉴定是本案突破的关键。税务机关没有这方面的专业知识和资质,要善于利用第三方机构进行评估验证。对于初步判定为偷骗税的案件,可以提前与稽查部门联系,加强风险应对的指导。必要时可以通过公安机关查找人员信息,充分发挥综合治税的效果,提高风险应对能力。

即刻拥有一对一税务老师

请填写真实信息,我们将有专属税务老师在15分钟内联系您

工作日 9:00-18:00

版权申明

赞一个8

上一篇内容

下一篇内容

相关推荐